大象延时湿巾延时喷雾男士外用持久

100年的油气战争已经结束,全球正进入一个以太阳能为主的新能源时期。

巴菲特曾经说过,如果你在1980年购买并持有一张30年期债券,票面利率为15%,那么30年后收益是10倍以上。财富的秘诀是发现并投资于长期趋势,然后静观其变。综合来看,全人类正进入一场持续至少10年时间的电气化的初级阶段,投资相关产业链,特别是其中某几种有色金属,现在也许是这十年中最好的机会之一。

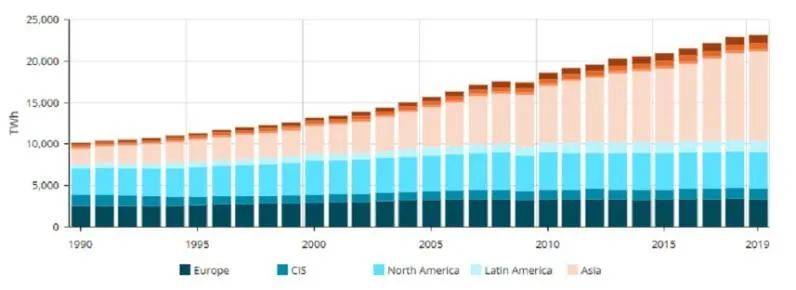

// 电力消耗增长大势所趋 //

从2000年到2018年,用电量每年的年化增长率为3%,中国用电量的年化增长最高,为10%。

尽管中国经济发展迅速,但人均用电量仍然约只有美国的一半,增长空间巨大。与此同时,印度是世界上人口最多的国家,与美国相比,印度的人均用电量为美国的1/10。

这意味着增长趋势将加速,尤其是随着越来越多的人拥有智能手机,驾驶电动汽车。

电动汽车销量约占全球汽车销量的2%,预计这一比例将在10年内增长到20%以上。拥有和驾驶电动车,一个人的总用电量会增加多少呢?以特斯拉Model 3为例,假设车主每年行驶10000英里,根据美国人均耗电12154 kwh和Model 3标准里程50kwh/263英里计算,将额外消耗15%的电力。

// 可再生能源:满足需求增长最安全的能源 //

为了满足全球每年3%的电力消耗增长,世界将需要建造相当于100座现代核电站的电力。但是,100座核电站每年维护成本高达100亿美元。而且10年时间,才能够完整的建设一座核电站。为此,很多国家选择并实施了带有电池储能的可再生能源,以供应世界经济所需的电力。

对太阳能等可再生能源持怀疑态度的人常常指出,人们认为可再生能源存在空间、成本和可用性等缺陷。

空间上,随着技术的进步,特别是产量的提高,1平方公里的太阳能电池板现在可以产生大约1千瓦的电能。理论上,一个400平方公里的太阳能发电场可以为整个美国供电35年。

成本方面,太阳能电池板(包括硅、塑料和金属等材料)的成本自2010年以来下降了70%,原因是制造效率提高,技术进步提高了产量。例如,2015年,制造太阳能电池板需要50克银;现在一个太阳能电池板只需要20克银。同样,在过去10年中,公用事业规模电池的平均成本下降了70%以上。

美国能源信息署(EIA)指出,电池存储系统越来越多地与可再生能源搭配,以提高可用性。世界上最大的太阳能电池正在佛罗里达州的海牛太阳能中心建造,计划在2021年底投入使用。该电池提供900兆瓦时的能量,足以为一座迪斯尼提供大约7小时的电力。

太阳能批评者还指出,太阳能电池板耗尽保质期后留下的废物危害,但他们忽视了太阳能电池板用更少的材料包装更多的能量密度,需要更少的空间。这些电池板现在可以使用35年,通过巧妙的设计和具有人类创造力的新材料,回收电池板有朝一日可能会变得更容易。相比之下,太阳能电池板废料比核电站的放射性废料更容易处理。

提高可再生能源的可得性和利用率的一个经常被忽视的因素,是现代超高压输电线路。即可以在数千英里的范围内传输千兆瓦的电力,而且保证跨越时区、州或国家边界,甚至各大洲的电力损耗很小。

2020年12月,中国建成了一条价值34.5亿美元、长970英里、800千伏的特高压直流输电线路,将太阳能和风能从青藏高原输送到中国中心城市。1100千伏的电缆也在建设中,可从新疆的沙漠和山区向东近2000英里的上海传送12千兆瓦的电力。

// 如何在能源迭代中获益? //

更直接的,可以在制造电动汽车和太阳能电池板方面与马斯克竞争,也可以在制造镍锂电池方面与松下公司真多利润。但投资有色金属等上游资源,也是不错,甚至是更好的选择。

通常情况下,人们把注意力放在钴、锂和铜方面,认为这几种有色金属是新能源发展必不可缺的。事实上,大众不那么熟悉的银、镍和钒也是世界电气化的基本材料。

银

太阳能电池板约占银用量的10%。

钒

为了储存来自大型太阳能发电场的电能,成千上万的钒电池发电场被建立起来,它们可以储存数百兆瓦时的电能,这些电能可以在夜间持续放电8小时以上。钒流电池坚固耐用,可以使用20年而不会退化,并且可以建在大型太阳能或风力发电场旁边。

镍

特斯拉与LG 有合作,希望使用其镍钴锰铝电池,这种电池的镍成分为90%(镍含量上升60%,而钴的含量下降70%)。除此之外,镍负极锂电池是一种成熟、安全的技术,经过不断改进,比以往任何时候都能保持更高的能量密度(超过600 Wh/L或220 Wh/kg)。

瑞银预测,镍的需求量将从2020年的260万吨/年,增加到2030年的580万吨/年,增幅超过一倍。而镍的供应量在2020年较上年下降了4%。

CSR(商品期货专题统计)

及时追踪期货市场资金动态

查看国内期货持仓、主力机构建仓及成本盈亏

海外期货品种CFTC及LME持仓数据一览

-

苹果7手机查定位(用苹果id查找手机位置)

2023-03-14 -

mg3怎么(mg3680说明书)

2023-03-14 -

北京二环房价多少一平(北京五环租一室一厅多少钱)

2023-03-14 -

怎么查老公手机定位不让他知道(怎么查找别人手机位置)

2023-03-14 -

怎么查老婆的位置(老婆跑了怎么定位到她位置)

2023-03-14 -

风信子开花多久(风信子哪种颜色稀有)

2023-03-14 -

如何查看对方手机聊天记录(查看对方手机聊天记录的软件)

2023-03-14 -

苹果手机微信的定位怎么查(如何iphone查找对方位置)

2023-03-14 -

酒店入住记录能查几年(怎么查身份证在哪里住过酒店)

2023-03-14 -

怎么查手机被定位了吗(免费查手机定位)

2023-03-14